「もぐらの株ブログ」と新日鉄住金に思うこと:日本株は米国株よりずっと難しい

大学院生のときは日本株を売買してました。そのときに読んでいたブログが「もぐらの株ブログ」というブログです。

このブログで公開されている資産や損益が本当かどうかはわかりません。わかるのは、もぐらという人が新日鉄住金(日本製鉄)にこだわっていることと、ブログで多額の損失を発表していることです。

今ちょっと確認したら、私が読んでいたときのポートフォリオとだいぶ変わっていますが、まだ日鉄はもっているようです。今回はもぐらの株ブログから学んだことを書きます。

日本株は難しい

私は5年くらい前からアメリカの株のみを買っています。日本とアメリカの株を比較して、日本の株はアメリカの株より難しいとつくづく思います。もぐらブログを見ても、やっぱり日本株は難しいな…と思う。

もぐらポートフォリオで出ている利益と損失の原因がよくわからない。日鉄は損しているものの、10倍株もある。そしてその株が大幅に上がった原因がわからない。トレンドに乗って買っている株が上がらない理由もわからない。

そもそも日本株にはわかりやすいくらいの勝ち組の銘柄がほとんどない。だからわかりやすい日本株がほとんどない。投資家にずいぶん冷たい投資環境です。

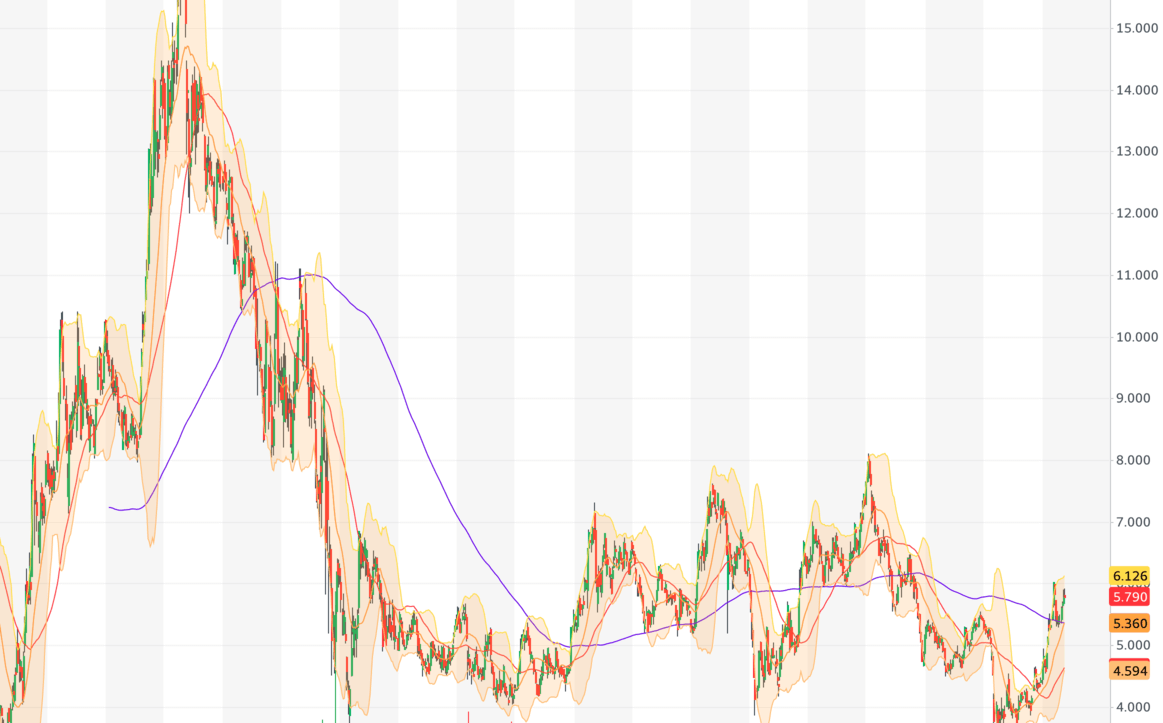

↑三菱UFJ銀行の株価。20年以上低迷している。Yahoo!Financeよりチャートを引用。

例えばスターバックスとドミノピザはどんどん店舗が増えているので、株価はずっと上がっている。しかし日本でそういう銘柄を探すのは難しい。日本の会社はほとんどが国内で競争してて、ユーザーのニーズが多様化するたびにどっかに消える。グローバル競争力がないから、これと思った会社も数年後に消える。

ポートフォリオはほぼ均等に分散されていなければいけない

もぐら氏は日鉄に偏っているので、日鉄の損失がなければトータルの損失はほとんどない。もぐらポートフォリオから学ぶべきことは、これまで何度もしつこく言っていることですね。

ポートフォリオの5%以内で同一の銘柄を買うというルール。

買ったものが上がって、ポートフォリオのかなりのウェートを占めるのはいい。しかし最初は5%以内におさめる。このルールを守ると、無限ナンピン買いにハマることはない。つまり株数を増やしたいなら損切りもやむを得ないということです。実際、私はいつも損切りしながら株数を増やしています。損切りはとてもつらい選択ですが、不思議なことに、損切りすると損切りした以上に利益が出ます。

話がちょっとずれます。ここはもぐらブログと関係ない話で、もぐら氏の批判ではまったくない。ほとんどの人(と偉そうに説教している投資家)は何パーセントで損切りとか言いますね。でもパーセントに価値はない。パーセントで決めるのは、自分の買値と株価に相関があると妄想している人だけ。現実にはそんなものはない。

存在するのは買う余力です。買う余力を作るために損切りする。損切りとは、それ以上損失を拡大しないための行動…ではない。余力を増やすための行動です。損失を拡大しないために行動するなら、最初から投資しないほうがいい。

「売り」とは、その会社より本質的に安い別の会社を買うための余力をつくる行為です。現金は保存の手段でなく、買うためのエネルギーです。

歴史的なトレンドに乗る

トレンドが株価を作ります。なのでトレンドに逆行している株はあまり良くないのかもしれない。日鉄は鉄で、鉄のトレンドはもうほとんどない、のかもしれない。資源という意味で、サイクリックなトレンドはありますが、サイクリックよりも直線的なトレンドのほうが予測がつきやすい。

今のトレンドは電気自動車、機械学習、ビットコイン、インフレです。

他人のブログを批評してるんじゃないよ、と言いたいあなたへ…

もぐらの株ブログを批評も批判もするつもりはなくて、取引を丁寧に公開してるブログはとても参考になるという話です。もぐらブログで公開されているデータがそもそも本当なのかわからない。でもそんなことはどうでもいい。

ポートフォリオというのは利益や損失にかかわらず参考になります。ビル・ゲイツのポートフォリオだけを見てもしょうがない。いろんなポートフォリオを見てわかることがあるのです。独特なポートフォリオを知っている人は教えてください。

銘柄研究

-

-

-

PayPalの株をちょっと買った

PayPalの株をちょっと買った0

90

-

NVIDIAをほぼすべて売った

NVIDIAをほぼすべて売った0

139

-

-

-

-

-

-

-

-

-

-

-

Appleの決算は良くなかった

Appleの決算は良くなかった0

66

-

-

-

-

-

-

-

-

-

-